El pasado 13 de junio de 2021 se dieron a conocer en el portal del SAT los primeros parámetros de referencia sobre las tasas efectivas de impuesto para 40 actividades económicas; posteriormente, el pasado 01 de agosto de 2021 se dio a conocer la segunda publicación con los parámetros sobre las tasas efectivas para otras 84 actividades económicas.

Dichas tasas efectivas son para los ejercicios fiscales 2016, 2017, 2018 y 2019 sobre el padrón de grandes contribuyentes.

Las tasas son un resultado de un análisis en donde el SAT agrupa a los contribuyentes por actividad económica, partiendo de la información que se tiene en el RFC; además se realiza el análisis de la información contenida en las bases de datos institucionales, mismas que contienen las declaraciones anuales, dictámenes fiscales, información sobre la situación fiscal de los contribuyentes, declaraciones informativas, CFDI’s, pedimentos, entre otra información.

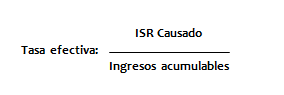

Las tasas efectivas se calculan con la información manifestada en la declaración anual, mediante la siguiente fórmula:

El objetivo de la tasa es medir los riesgos impositivos, es decir, los riesgos por incumplir con las disposiciones fiscales que le son aplicables a un contribuyente o a un conjunto de contribuyentes y que afecta en el correcto pago de impuestos en materia de ISR.

De acuerdo al portal del SAT en el apartado de preguntas frecuentes, el contribuyente deberá de comparar su tasa efectiva correspondiente a la actividad económica que desempeñan de donde provengan la mayoría de sus ingresos, con, la tasa efectiva publicada por el SAT para dicha actividad económica.

En caso de que la tasa efectiva del contribuyente sea menor a la publicada por el SAT, significa que tiene mayor riesgo impositivo, por ejemplo, que el contribuyente haya realizado alguna planeación fiscal agresiva que involucren operaciones con partes relacionadas, deducciones de pagos que puedan representar erosión de la base gravable mexicana, operaciones con Empresas Facturadoras de Operaciones Simuladas (EFOS), entre otros.

De acuerdo con los artículos vigentes en materia de Precios de Transferencia, los contribuyentes deberán de demostrar a la autoridad que las transacciones realizadas con partes relacionadas, ya sea ingresos acumulables y deducciones autorizadas, hayan sido determinadas conforme los harían terceros independientes en el mercado, aplicando lo dispuesto en el articulo 180 (metodologías de precios de transferencia) y artículo 179 de la LISR, considerando las NIF para realizar dichos análisis.

Por lo tanto, se sugiere que previo al análisis de la tasa efectiva, el contribuyente revise si se encuentra cumpliendo con todas sus obligaciones fiscales, entre ellas, en materia de precios de transferencia, debido a que es parte fundamental para determinar el cumplimiento respecto a los ingresos acumulables y deducciones autorizadas, siempre y cuando un gran porcentaje de estos, provengan por operaciones realizadas con partes relacionadas.

Cabe destacar que existen diversos factores, como el macroeconómico, que puede afectar las tasas efectivas del contribuyente derivada de su actividad económica, por lo tanto, las próximas tasas efectivas publicadas por el SAT pueden también bajar o aumentar dependiendo de las circunstancias de cada contribuyente y su actividad económica correspondiente.

Conclusiones

De acuerdo al portal del SAT, las autoridades fiscales invitan a los contribuyentes a revisar las tasas efectivas de impuesto correspondientes a la actividad económica a la que pertenecen y compararla con su propia tasa efectiva de impuesto respecto a los ejercicios fiscales 2016 a 2019, para medir sus riesgos impositivos y en su caso, que puedan corregir su situación fiscal por medio de la presentación de declaraciones complementarias, con el objetivo de minimizar la posibilidad de revisiones por parte de la autoridad fiscal para corroborar el correcto cumplimiento de sus obligaciones fiscales.

Asimismo, es recomendable que en caso de las tasas efectivas registradas por el contribuyente se encuentren por debajo del parámetro publicado por las autoridades fiscales, conserven la documentación necesaria para demostrar el correcto cumplimiento con sus obligaciones fiscales y lo acontecido en la operación durante dichos años que originaron la tasa a la baja.

Recomendamos estar al pendiente de las próximas tasas efectivas que publiquen las autoridades fiscales para el resto de las actividades económicas, así como de revisar si su empresa se encuentra cumpliendo con todas sus obligaciones fiscales.

Les compartimos el link de información en donde podrán encontrar y descargar las tasas efectivas publicadas por las autoridades fiscales.

http://omawww.sat.gob.mx/TasasEfectivasISR/Paginas/index.html

El objetivo de la tasa es medir los riesgos impositivos, es decir, los riesgos por incumplir con las disposiciones fiscales que le son aplicables a un contribuyente o a un conjunto de contribuyentes y que afecta en el correcto pago de impuestos en materia de ISR.

De acuerdo al portal del SAT en el apartado de preguntas frecuentes, el contribuyente deberá de comparar su tasa efectiva correspondiente a la actividad económica que desempeñan de donde provengan la mayoría de sus ingresos, con, la tasa efectiva publicada por el SAT para dicha actividad económica.

En caso de que la tasa efectiva del contribuyente sea menor a la publicada por el SAT, significa que tiene mayor riesgo impositivo, por ejemplo, que el contribuyente haya realizado alguna planeación fiscal agresiva que involucren operaciones con partes relacionadas, deducciones de pagos que puedan representar erosión de la base gravable mexicana, operaciones con Empresas Facturadoras de Operaciones Simuladas (EFOS), entre otros.

De acuerdo con los artículos vigentes en materia de Precios de Transferencia, los contribuyentes deberán de demostrar a la autoridad que las transacciones realizadas con partes relacionadas, ya sea ingresos acumulables y deducciones autorizadas, hayan sido determinadas conforme los harían terceros independientes en el mercado, aplicando lo dispuesto en el articulo 180 (metodologías de precios de transferencia) y artículo 179 de la LISR, considerando las NIF para realizar dichos análisis.

Por lo tanto, se sugiere que previo al análisis de la tasa efectiva, el contribuyente revise si se encuentra cumpliendo con todas sus obligaciones fiscales, entre ellas, en materia de precios de transferencia, debido a que es parte fundamental para determinar el cumplimiento respecto a los ingresos acumulables y deducciones autorizadas, siempre y cuando un gran porcentaje de estos, provengan por operaciones realizadas con partes relacionadas.

Cabe destacar que existen diversos factores, como el macroeconómico, que puede afectar las tasas efectivas del contribuyente derivada de su actividad económica, por lo tanto, las próximas tasas efectivas publicadas por el SAT pueden también bajar o aumentar dependiendo de las circunstancias de cada contribuyente y su actividad económica correspondiente.

Conclusiones

De acuerdo al portal del SAT, las autoridades fiscales invitan a los contribuyentes a revisar las tasas efectivas de impuesto correspondientes a la actividad económica a la que pertenecen y compararla con su propia tasa efectiva de impuesto respecto a los ejercicios fiscales 2016 a 2019, para medir sus riesgos impositivos y en su caso, que puedan corregir su situación fiscal por medio de la presentación de declaraciones complementarias, con el objetivo de minimizar la posibilidad de revisiones por parte de la autoridad fiscal para corroborar el correcto cumplimiento de sus obligaciones fiscales.

Asimismo, es recomendable que en caso de las tasas efectivas registradas por el contribuyente se encuentren por debajo del parámetro publicado por las autoridades fiscales, conserven la documentación necesaria para demostrar el correcto cumplimiento con sus obligaciones fiscales y lo acontecido en la operación durante dichos años que originaron la tasa a la baja.

Recomendamos estar al pendiente de las próximas tasas efectivas que publiquen las autoridades fiscales para el resto de las actividades económicas, así como de revisar si su empresa se encuentra cumpliendo con todas sus obligaciones fiscales.

Les compartimos el link de información en donde podrán encontrar y descargar las tasas efectivas publicadas por las autoridades fiscales.

http://omawww.sat.gob.mx/TasasEfectivasISR/Paginas/index.html

El objetivo de la tasa es medir los riesgos impositivos, es decir, los riesgos por incumplir con las disposiciones fiscales que le son aplicables a un contribuyente o a un conjunto de contribuyentes y que afecta en el correcto pago de impuestos en materia de ISR.

De acuerdo al portal del SAT en el apartado de preguntas frecuentes, el contribuyente deberá de comparar su tasa efectiva correspondiente a la actividad económica que desempeñan de donde provengan la mayoría de sus ingresos, con, la tasa efectiva publicada por el SAT para dicha actividad económica.

En caso de que la tasa efectiva del contribuyente sea menor a la publicada por el SAT, significa que tiene mayor riesgo impositivo, por ejemplo, que el contribuyente haya realizado alguna planeación fiscal agresiva que involucren operaciones con partes relacionadas, deducciones de pagos que puedan representar erosión de la base gravable mexicana, operaciones con Empresas Facturadoras de Operaciones Simuladas (EFOS), entre otros.

De acuerdo con los artículos vigentes en materia de Precios de Transferencia, los contribuyentes deberán de demostrar a la autoridad que las transacciones realizadas con partes relacionadas, ya sea ingresos acumulables y deducciones autorizadas, hayan sido determinadas conforme los harían terceros independientes en el mercado, aplicando lo dispuesto en el articulo 180 (metodologías de precios de transferencia) y artículo 179 de la LISR, considerando las NIF para realizar dichos análisis.

Por lo tanto, se sugiere que previo al análisis de la tasa efectiva, el contribuyente revise si se encuentra cumpliendo con todas sus obligaciones fiscales, entre ellas, en materia de precios de transferencia, debido a que es parte fundamental para determinar el cumplimiento respecto a los ingresos acumulables y deducciones autorizadas, siempre y cuando un gran porcentaje de estos, provengan por operaciones realizadas con partes relacionadas.

Cabe destacar que existen diversos factores, como el macroeconómico, que puede afectar las tasas efectivas del contribuyente derivada de su actividad económica, por lo tanto, las próximas tasas efectivas publicadas por el SAT pueden también bajar o aumentar dependiendo de las circunstancias de cada contribuyente y su actividad económica correspondiente.

Conclusiones

De acuerdo al portal del SAT, las autoridades fiscales invitan a los contribuyentes a revisar las tasas efectivas de impuesto correspondientes a la actividad económica a la que pertenecen y compararla con su propia tasa efectiva de impuesto respecto a los ejercicios fiscales 2016 a 2019, para medir sus riesgos impositivos y en su caso, que puedan corregir su situación fiscal por medio de la presentación de declaraciones complementarias, con el objetivo de minimizar la posibilidad de revisiones por parte de la autoridad fiscal para corroborar el correcto cumplimiento de sus obligaciones fiscales.

Asimismo, es recomendable que en caso de las tasas efectivas registradas por el contribuyente se encuentren por debajo del parámetro publicado por las autoridades fiscales, conserven la documentación necesaria para demostrar el correcto cumplimiento con sus obligaciones fiscales y lo acontecido en la operación durante dichos años que originaron la tasa a la baja.

Recomendamos estar al pendiente de las próximas tasas efectivas que publiquen las autoridades fiscales para el resto de las actividades económicas, así como de revisar si su empresa se encuentra cumpliendo con todas sus obligaciones fiscales.

Les compartimos el link de información en donde podrán encontrar y descargar las tasas efectivas publicadas por las autoridades fiscales.

http://omawww.sat.gob.mx/TasasEfectivasISR/Paginas/index.html

El objetivo de la tasa es medir los riesgos impositivos, es decir, los riesgos por incumplir con las disposiciones fiscales que le son aplicables a un contribuyente o a un conjunto de contribuyentes y que afecta en el correcto pago de impuestos en materia de ISR.

De acuerdo al portal del SAT en el apartado de preguntas frecuentes, el contribuyente deberá de comparar su tasa efectiva correspondiente a la actividad económica que desempeñan de donde provengan la mayoría de sus ingresos, con, la tasa efectiva publicada por el SAT para dicha actividad económica.

En caso de que la tasa efectiva del contribuyente sea menor a la publicada por el SAT, significa que tiene mayor riesgo impositivo, por ejemplo, que el contribuyente haya realizado alguna planeación fiscal agresiva que involucren operaciones con partes relacionadas, deducciones de pagos que puedan representar erosión de la base gravable mexicana, operaciones con Empresas Facturadoras de Operaciones Simuladas (EFOS), entre otros.

De acuerdo con los artículos vigentes en materia de Precios de Transferencia, los contribuyentes deberán de demostrar a la autoridad que las transacciones realizadas con partes relacionadas, ya sea ingresos acumulables y deducciones autorizadas, hayan sido determinadas conforme los harían terceros independientes en el mercado, aplicando lo dispuesto en el articulo 180 (metodologías de precios de transferencia) y artículo 179 de la LISR, considerando las NIF para realizar dichos análisis.

Por lo tanto, se sugiere que previo al análisis de la tasa efectiva, el contribuyente revise si se encuentra cumpliendo con todas sus obligaciones fiscales, entre ellas, en materia de precios de transferencia, debido a que es parte fundamental para determinar el cumplimiento respecto a los ingresos acumulables y deducciones autorizadas, siempre y cuando un gran porcentaje de estos, provengan por operaciones realizadas con partes relacionadas.

Cabe destacar que existen diversos factores, como el macroeconómico, que puede afectar las tasas efectivas del contribuyente derivada de su actividad económica, por lo tanto, las próximas tasas efectivas publicadas por el SAT pueden también bajar o aumentar dependiendo de las circunstancias de cada contribuyente y su actividad económica correspondiente.

Conclusiones

De acuerdo al portal del SAT, las autoridades fiscales invitan a los contribuyentes a revisar las tasas efectivas de impuesto correspondientes a la actividad económica a la que pertenecen y compararla con su propia tasa efectiva de impuesto respecto a los ejercicios fiscales 2016 a 2019, para medir sus riesgos impositivos y en su caso, que puedan corregir su situación fiscal por medio de la presentación de declaraciones complementarias, con el objetivo de minimizar la posibilidad de revisiones por parte de la autoridad fiscal para corroborar el correcto cumplimiento de sus obligaciones fiscales.

Asimismo, es recomendable que en caso de las tasas efectivas registradas por el contribuyente se encuentren por debajo del parámetro publicado por las autoridades fiscales, conserven la documentación necesaria para demostrar el correcto cumplimiento con sus obligaciones fiscales y lo acontecido en la operación durante dichos años que originaron la tasa a la baja.

Recomendamos estar al pendiente de las próximas tasas efectivas que publiquen las autoridades fiscales para el resto de las actividades económicas, así como de revisar si su empresa se encuentra cumpliendo con todas sus obligaciones fiscales.

Les compartimos el link de información en donde podrán encontrar y descargar las tasas efectivas publicadas por las autoridades fiscales.

http://omawww.sat.gob.mx/TasasEfectivasISR/Paginas/index.html

“El contenido de este boletín refleja la opinión personal del autor y tiene fines únicamente informativos. No debe interpretarse como asesoría legal, contable o financiera.”